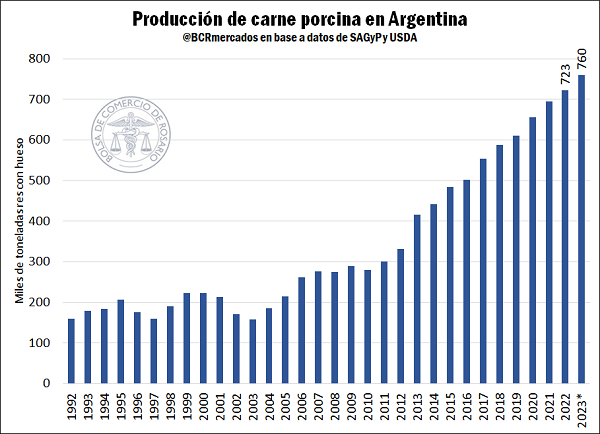

La cadena porcina se encamina a un récord productivo en 2023 por treceavo año consecutivo

El sector de la producción porcina en nuestro país continúa exhibiendo una gran dinámica, con un crecimiento ininterrumpido en los últimos años. Principalmente apuntalada por la rápida adopción de la carne de cerdo dentro de los hábitos alimenticios de los argentinos, la producción local viene experimentando un notable incremento en las últimas décadas.

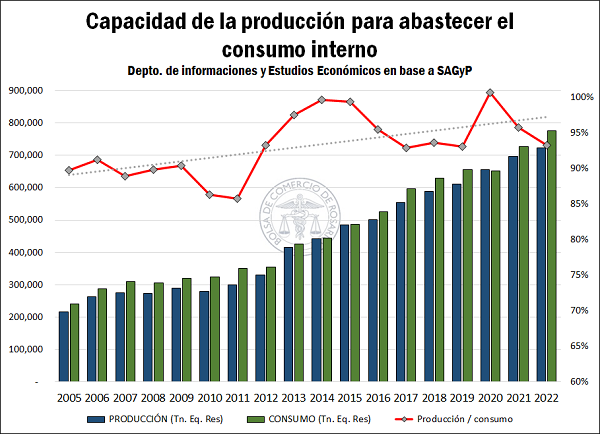

En el año 2022 se faenaron 7,7 millones de porcinos, lo que representó un récord absoluto para el país, y un incremento del 2,5% en relación con 2021. La producción total alcanzó 723.380 toneladas (res con hueso equivalente), mostrando un incremento del 4% entre años. Argentina más que duplicó su producción de carne porcina en los últimos 10 años y la multiplicó por 5 en los últimos 20 años.

Según las proyecciones del Departamento de Agricultura de los Estados Unidos (USDA), y en consonancia también con la dinámica que viene exhibiendo la producción en lo que va de 2023, Argentina se encamina a batir un récord este año, pudiendo alcanzar la producción de 760.000 toneladas de carne (res c/ hueso equivalente). En el primer cuatrimestre de este año, se faenaron 2,56 millones de cabezas de porcinos, alcanzando una producción cercana a 240.000 toneladas de carne; esto se ubica ya un 7% por encima del mismo período de 2022 y marca un máximo histórico para un primer cuatrimestre de año.

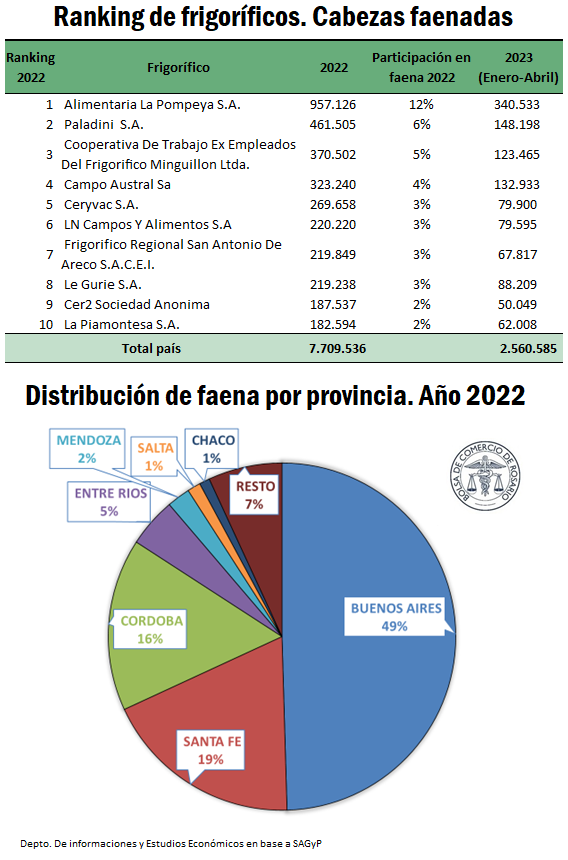

La provincia de Buenos Aires continúa dominando la escena en términos de faena, habiéndose faenado allí casi la mitad de los animales en 2022. Santa Fe la siguió en importancia con el 19% del total faenado y Córdoba completó el podio con el 16% del total de cabezas. Si se suma a Entre Ríos, que administra cerca del 5% de la faena nacional, estas cuatro provincias concentran prácticamente el 90% de la faena porcina de Argentina.

A nivel de distribución de la faena por establecimiento, el sector frigorífico se encuentra relativamente atomizado, aunque con jugadores de gran relevancia. Alimentaria La Pompeya, emplazada en la localidad bonaerense de Marcos Paz, lidera el ranking de faena, habiéndose acercado al millón de cabezas faenadas en 2022, o 12% de participación de mercado. La empresa santafesina Paladini faenó 460.000 cabezas en dicho año, ocupando el segundo lugar con un 6% del total. La Cooperativa de Ex Empleados del Frigorífico Maguillón se ubicó en tercer lugar con un total de 370.000 cerdos faenados.

A pesar del incremento productivo, Argentina continúa recurriendo a los mercados externos para satisfacer su consumo

El consumo de carne de cerdo se incorpora cada vez más a la dieta de los argentinos, reemplazando en muchos casos el tradicional consumo de carne bovina. En los últimos cinco años los argentinos incrementaron un 20% el consumo per cápita de este tipo de carnes, lo que representa una adición de casi 3 kilogramos de carne de cerdo anuales por cada habitante.

El aumento productivo no alcanza para satisfacer la demanda interna, por lo que se debió importar entre 30.000 y 40.000 toneladas anuales en el último lustro para satisfacer las necesidades de consumo. Sin embargo, el gap entre el consumo y la producción se va achicando cada vez más, y con ello se abre una veta para el desarrollo exportador. A principios de los 2000, la producción interna alcanzaba a cubrir apenas un 75% de lo que se consumía a nivel local, mientras que en los últimos cinco años este porcentaje alcanza ya el 95% en promedio.

Con una producción que se acerca a garantizar plenamente el autoconsumo, tímidamente Argentina comienza a mirar a los mercados de exportación. Con excepción del año pasado, las exportaciones venían mostrando un incremento lento pero firme, alcanzando un récord en valor y en volumen en el 2020, cuando las mismas llegaron a U$S 70 millones de dólares y 41.300 toneladas al exterior, respectivamente. Es interesante que éste fue el único año en el que Argentina no debió incurrir en un déficit en el balance de importaciones y exportaciones del complejo porcino. El 2020 estuvo marcado por una importante demanda por parte de China, inmersa en la epidemia de fiebre porcina africana, que afectó su rodeo porcino.

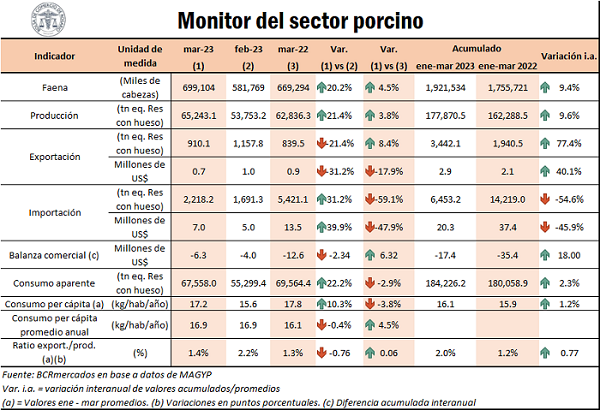

El año 2022 fue paupérrimo en términos de exportaciones, que retrocedieron a su menor volumen desde 2015. Este año Argentina debió recurrir principalmente a Brasil para atender sus consumos, cerrando con un déficit comercial de US$ 100 millones. El año 2023, sin embargo, presenta mejores perspectivas que el año pasado; en el primer trimestre las importaciones cayeron a la mitad que el año previo en el mismo período, mientras las exportaciones crecieron un 40%, permitiendo achicar el déficit comercial de forma considerable.

Precios y mercados: amén de una tímida recuperación en marzo, el precio recibido por el productor continúa retrasado en relación con la inflación en 2023

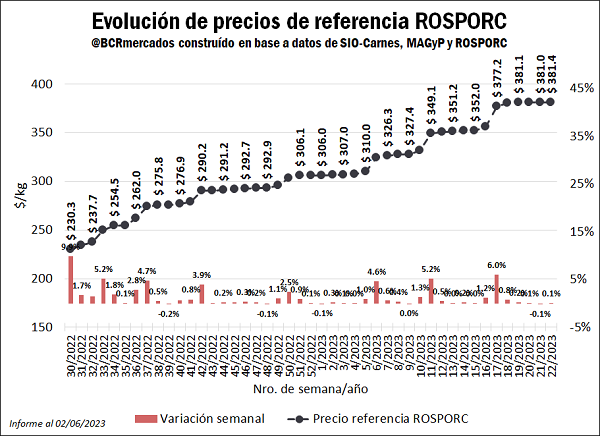

A pesar de una recomposición en el precio al productor en el mes de abril, el precio del capón continúa evolucionando por debajo de la inflación general de la economía en 2023. En el 2022, el precio del capón creció en torno a un 70% cuando la inflación acumulada medida por el IPC se ubicó en el 95%. En el comienzo de 2023 parecía que el capón podía recuperar el terreno perdido, pero continúa creciendo por debajo del nivel general de precios; hasta abril el precio del cerdo en el mercado doméstico había crecido en torno al 20% en relación con diciembre, contra un 30% de inflación en el período. El precio del Capón según el precio de referencia del Mercado ROSPORC alcanzó $ 381,4 en la semana del 22 al 28 de mayo.

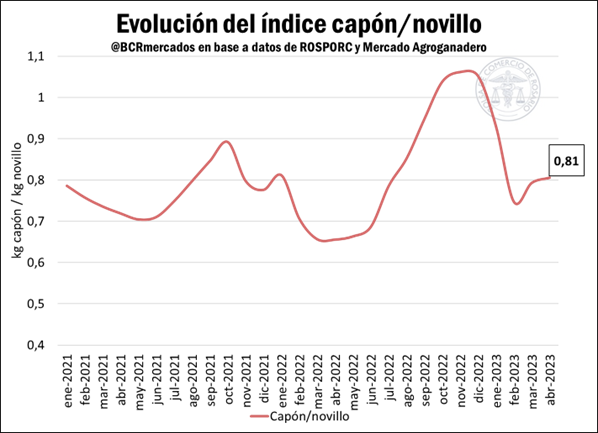

El precio de la carne bovina es un indicador muy seguido por el sector porcino, dado que fija un techo teórico de venta para su producto que, si bien puede llegar a traspasarse en un momento dado, terminará oficiando como una dura resistencia para subas ulteriores. Luego de un final de 2022 en el que el precio del capón llegó a superar al precio del novillo (considerando los promedios mensuales de noviembre y diciembre), esta relación sintió una corrección en los primeros meses de 2023 en favor de los bovinos. La fuerte suba en el precio del novillo en enero (+15%) y fundamentalmente el salto de febrero (+32%) devolvieron a la relación por debajo de la unidad. En los meses de marzo y abril, la relativa estabilidad en el precio del novillo permitió una tímida ganancia de posición del capón, que cerró el cuarto mes del año con un promedio del 0,80 en relación con el novillo.

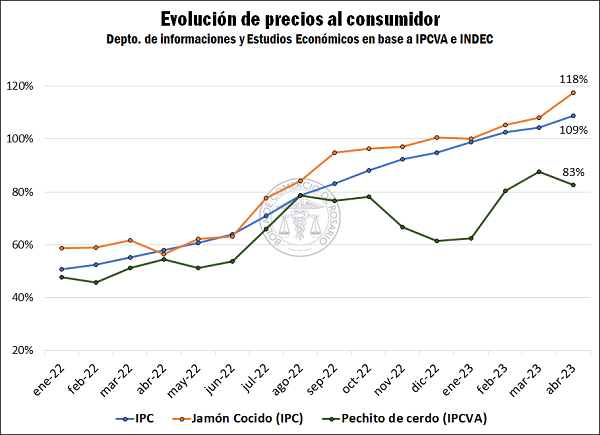

Por último, analizando la evolución de los precios al consumidor, se pueden identificar dos mercados dentro de la cadena porcina: el de los fiambres y el de los cortes en carnicería.

Los cortes en mostrador de carnicería también han tendido a evolucionar por debajo del índice general de los precios en la economía en el último año, presentando una variación interanual del 83% en abril de 2023, contra un 109% que mostró la evolución del IPC en el período. Se tomó como corte representativo el precio del Pechito de Cerdo, cuya evolución mide El Instituto de Promoción de la Carne Vacuna Argentina.

Por el lado de los fiambres, se advierte que el precio del jamón cocido, cuya evolución mide el INDEC (compone la canasta de bienes cuya evolución mide el Índice de precios al Consumidor), ha tendido a crecer por encima de la inflación de forma casi ininterrumpida desde comienzos de 2022, mostrando un incremento del 118% interanual para el mes de abril.

Deja un comentario

.png)