Crece la producción de HVO en Estados Unidos y avanza una potencial amenaza para las exportaciones argentinas

El Aceite Vegetal Hidrotratado (Hydrotreated Vegetable Oil en inglés, de donde se obtienen las siglas HVO) es el diésel renovable (o Renewable Diésel) que se obtiene mediante un tratamiento con hidrógeno como catalizador. Con este proceso, estamos ante un biocombustible de origen renovable que puede contaminar hasta un 90% menos que el combustible fósil tradicional derivado del petróleo, lo que lleva necesariamente a menos gases de efecto invernadero.

El término HVO surgió en la última década cuando sólo se usaban aceites vegetales como materia prima (por ejemplo, de colza, de soja y de maíz). Hoy en día, cada vez más HVO se produce a partir de residuos industriales (tall-oil y grasas) y aceites de cocina usados (UCO). Por lo tanto, HVO ya no describe de manera fiel el origen del combustible. Sin embargo, esta denominación no puede cambiarse fácilmente ya que es común en la regulación europea en términos de estándares de combustibles y de calidad de biocombustibles. Además, debe preferirse su denominación como “Hidrotratado” frente a “Hidrogenado” ya que este último está relacionado con la fabricación de margarina.

En este sentido, el HVO puede ser producido con cualquier tipo de aceite vegetal o grasa que dispongan de triglicéridos y ácidos grasos: aceites de colza, girasol, soja, maíz y palma, aceite de cocina usado, tall oil (subproducto de la producción de pasta de papel) y grasas animales. De acuerdo con datos presentados por Andrés Lölster en ACSOJA, el HVO puede ser producido en destilerías similares a las del petróleo. Una de las características más destacadas del HVO es la ausencia de corte de ser necesario, se puede usar prácticamente al 100% sin necesidad de cambiar los motores.

En este marco, en Estados Unidos se están realizando importantes adaptaciones de grandes refinerías de petróleo para convertirlas en plantas de elaboración de HVO, mayormente con aceite de soja. Esto se realiza con el amparo de una serie de subsidios muy importantes, donde destacan los llamados RIN (Renewable Identification Numbers), que permitieron reducir el precio de venta al consumo debido a su alto costo de elaboración. Estos subsidios afectan favorablemente el precio final del HVO, haciéndolo competitivo con el diésel fósil.

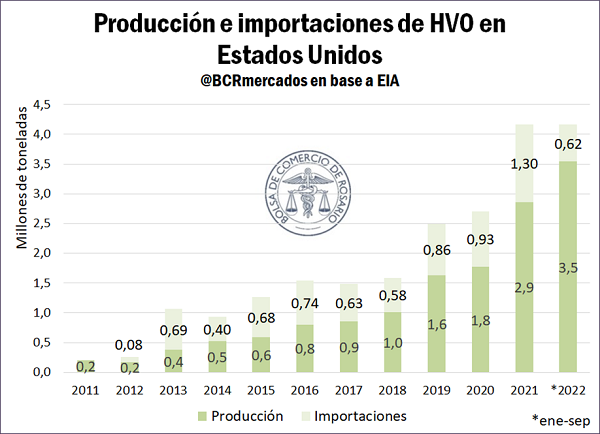

Con este contexto de fuerte subsidio a la actividad, la producción de HVO en Estados Unidos creció un 88% entre enero y septiembre del 2022 respecto al mismo período del 2021. Más aún, la producción en los primeros nueve meses del año pasado supera a la de todo el 2021.

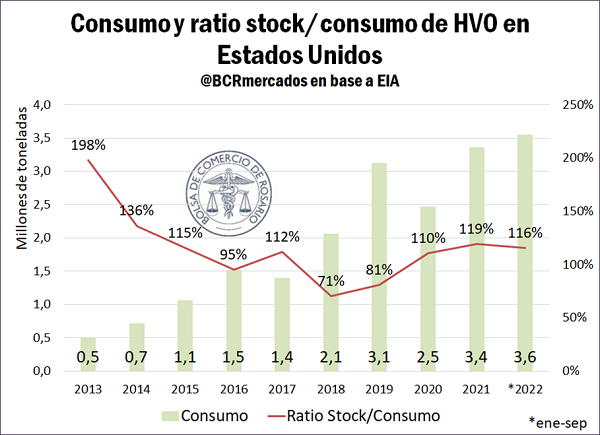

Esta suba productiva tiene su correlato necesario en una mayor demanda, ya que el HVO consumido en los primeros nueve meses del 2022 ya supera con creces al de todo el 2021. Tomando el promedio de consumo de los últimos cinco años, el 2022 debería cerrar con un volumen de consumo de HVO entre las 5 y 6 Mt, con potencialidad de llegar a 9 Mt este 2023 y cerca de 12 Mt en 2024, estos dos últimos años de acuerdo con datos de Andrés Lölster. Para tomar dimensión de este notable crecimiento, en términos de consumo, de enero a septiembre del año pasado se consumió un 7% más de HVO que biodiesel.

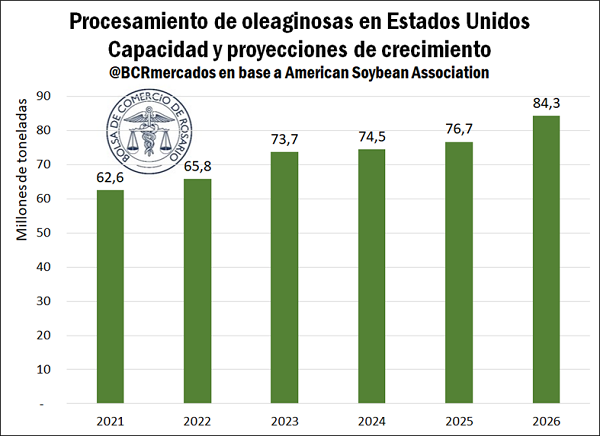

Este contexto de alza de demanda por HVO ya de por sí viene generando una ampliación de plantas de crushing y construcción de nuevas plantas en EEUU y Canadá. Sin embargo, como es sabido, del procesamiento del poroto de soja se obtienen dos productos al mismo tiempo: el aceite y la harina de soja.

Consecuentemente, esta alza de la capacidad de procesamiento para abastecer al HVO de aceite de soja generará una oferta extra de harina proteica de soja (cerca del 80% del tonelaje del poroto procesado), que entraría a competir con uno de los principales productos de la canasta exportadora argentina. No conforme con ello, la potencial sobreoferta deprimiría los precios de los pellets de soja, debilitando la ya de por sí la compleja situación de las cuentas externas nacionales.

De cara a los próximos cinco años y tomando algunos supuestos anexados al final del presente trabajo, estimamos que la producción de harina de soja en Estados Unidos podría crecer en más de 11 Mt, y sus exportaciones más de 6,4 Mt, en un mercado mundial que podría no ampliar su demanda en la misma magnitud. Mientras persista este programa de subsidios con fines medioambientales y unos robustos márgenes de procesamiento, se espera que persista esta dinámica de crecimiento productivo en los Estados Unidos

Más aún, la preferencia por parte de China de importar poroto y no subproductos del Complejo Soja limitan aún más las potencialidades exportadoras en una potencial búsqueda de mercados para colocar la harina de soja. Dentro de este panorama, exportar aceite de soja argentino a EEUU, sería una oportunidad, pero las condiciones paraarancelarias que nos imponen no lo permiten, ya que el aceite de soja importado no califica para los subsidios estadounidenses.

Anexo metodológico

De acuerdo con los datos de Gordon Denny, consultor del Consejo de Exportadores de Soja de Estados Unidos (U.S. Soybean Export Council), corroborados con datos previos relevados por esta Dirección de Información y Estudios Económicos, en 2021 Estados Unidos disponía de 60 plantas de crushing con una capacidad teórica de producción 2,3 millones de bushels por año, equivalentes a cerca de 62,5 Mt. De acuerdo con datos de la Asociación Americana de la Soja (American Soybean Association), actualmente se han anunciado 13 plantas nuevas de procesamiento de soja y 10 expansiones de plantas ya existentes en los Estados Unidos. De cumplirse las fechas de inauguración y fin de expansión anunciadas, llegaríamos a 2026 con una capacidad instalada de 84,3 Mt en Estados Unidos, una suba del 35% en cinco años.

Con una capacidad ociosa del 10%, el crush de soja se ubicaría en 75,9 Mt en 2026. Tomando las proyecciones de largo plazo del USDA, con los datos de producción hacia este año, se procesaría el 60% de la producción de soja estadounidense, una proporción que ya se vio en la campaña 2019/20 y que actualmente se ubica en el 52,1%. Asimismo, tomamos un ratio de pérdida de procesamiento del 3%, mayor que el promedio del 2,1% de los últimos 5 años. Así obtenemos un crecimiento del 23% en cinco campañas en la producción de harina de soja, que pasaría de 47,9 Mt estimados en 2022/23 a 59,1 Mt en 2026/27, una suba de 11,2 Mt.

Tomando la tasa de crecimiento promedio de los últimos diez años para el consumo doméstico de la harina de soja en los Estados Unidos, tenemos para este mismo intervalo de campañas un crecimiento de 6,1 Mt, pasando de 36 Mt en 2022/23 a 40,8 en la campaña 2026/27, un crecimiento de 4,8 Mt. De esta manera, obtenemos una diferencia de 6,4 Mt entre crecimiento de la producción y del consumo interno de harina de soja en Estados Unidos, que serían destinados a los mercados externos ante la imposibilidad de colocarlos internamente en la potencia norteamericana.

BCR

Deja un comentario

.png)