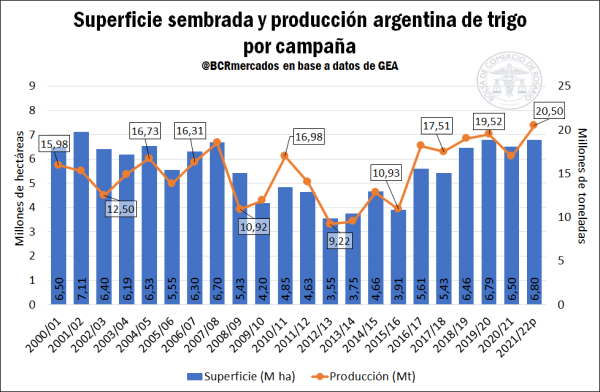

Argentina busca su récord en producción de trigo con la mayor área sembrada en 20 años

Un incremento en la estimación del área destinada al trigo permitiría incrementar la producción nacional, llegando a un récord de 20,5 Mt en la campaña 2021/22. En el sector externo se recortaron las estimaciones productivas y de stocks del próximo ciclo.

Faltando poco más de 4 meses para el inicio formal de la campaña 2021/22 de trigo, ya se ha sembrado más del 90% de la superficie destinada al cereal. En el informe publicado el día miércoles 14 de julio, la Guía Estratégica para el Agro (GEA-BCR) incrementó su estimación de área a sembrarse pasando de 6,7 M ha a 6,8 M ha, augurando que la siembra cubrirá la mayor extensión de tierra desde el ciclo 2001/02, cuando se sembraron 7,1 M ha. Al mismo tiempo, esto conllevaría a una producción de 20,5 Mt, superando los registros de la campaña 2019/20 por casi 1 Mt de diferencia e instaurando un récord histórico para la producción de trigo pan a nivel nacional. Debe aclararse que estas estimaciones se encuentran sujetas a que se mantengan las favorables condiciones para el cultivo hasta el momento de la cosecha.

Aunque el foco se encuentra centrado en buena medida en la próxima campaña de trigo, aún restan algunos meses para la cosecha del grano. A su vez, el ciclo comercial 2020/21 se mantiene vigente, contando con una comercialización interna (entre industria y sector exportador) de 14,1 Mt, según datos del Ministerio de Agricultura, Ganadería y Pesca (MAGyP), lo cual representa el 72,2 % de la oferta total del grano de esta campaña. Este nivel de granos comprometidos se encuentra por detrás del volumen comercializado la campaña previa a esta misma altura del año tanto en términos absolutos como relativos. En este sentido, en el año 2020 ya se habían comercializado 18,6 Mt de trigo, comprometiendo de esta forma el 86,5 % de la oferta total, lo cual denota un atraso relativo de la comercialización. No obstante, el porcentaje de comercialización actual supera el registro promedio de las últimas 5 campañas para esta altura del año (70,1 %), por lo que puede afirmarse que el dinamismo comercial actual se encuentra íntimamente relacionado a la historia de los últimos años a excepción de lo sucedido en la cosecha 2019/20.

Lote con siembra de trigo en el partido de 9 de Julio

Por el lado de las Declaraciones Juradas de Ventas al Exterior (DJVE), en las últimas campañas se comenzó a vislumbrar un cambio en los momentos de registro de las ventas externas, con una tendencia a comprometer volúmenes importantes de trigo con el exterior antes del comienzo del ciclo comercial. Entre las últimas campañas, destaca en sobremanera el ciclo 2019/20, en el cual se llegó a declarar ventas externas con el exterior por 10,2 Mt (88 % del saldo exportable) antes del inicio efectivo de la campaña fina. Tal situación encontró fundamentos en la incertidumbre que generó las elecciones presidenciales del año 2019, lo cual motivó a un adelantamiento general en la comercialización externa de los granos.

En cuanto a la campaña actual 2020/21, si bien se declararon anticipadamente 4,6 Mt se encuentra muy por debajo del registro del año previo. Tal como se observa en el gráfico, el anote desde julio fue prácticamente nulo la campaña previa, lo cual es esperado que suceda algo similar en la campaña actual debido a que se ha anotado buena parte de lo previsto a exportar en toda la campaña comercial. Mientras que ya se ha comenzado a anotar negocios externos para el ciclo 2021/22, por 3,1 Mt hasta el momento.

En cuanto a los precios, en la última semana las cotizaciones de los granos en la plaza rosarina han mantenido una tendencia alcista, pasando de US$ 202,2/t el 7 de julio a US$ 208,4/t el jueves 15, resultando en un alza de 3% entre semanas.

A nivel internacional, preocupa la merma en las estimaciones productivas de países exportadores claves

Respecto a la dinámica externa, el lunes se dio la presentación del informe mensual de Oferta y Demanda Mundial (WASDE) del Departamento de Agricultura de los Estados Unidos (USDA, por sus siglas en inglés) donde se tomó por sorpresa a los agentes privados en cuanto a la envergadura de las disminuciones que se presentaron en la producción y, consecuentemente, en los stocks finales del cereal.

En cuanto a la producción, la más significativa de las caídas de dio dentro de las estimaciones para EE.UU. donde la merma fue de casi 4,2 Mt respecto al informe de junio debido principalmente a los daños que generaron las sequías en las Planicies del Norte en los cultivos de primavera. Esto se espera que genere una caída en las exportaciones y en el consumo interno, así como también en el volumen de stocks con los que el país norteamericano finalizaría la campaña 2021/22. También sufrirían disminuciones productivas Canadá y, en menor medida, Rusia, y si bien la producción global crecería, la preocupación de estas reducciones radica en que estos dos países representan algunos de los principales exportadores a nivel mundial.

En cuanto a las exportaciones, el ente estadounidense afirmó que el comercio aumentará a nivel internacional en la campaña 2021/22, superando nuevamente las 200 Mt de envíos entre países. La nota saliente fue brindada por Australia, que vio incrementado su registro exportador a 23 Mt para el ciclo 2020/21, luego de 3 cosechas donde los bajos desempeños productivos empujaron a sus exportaciones del cereal a valores de 9 Mt en la cosecha 2018/19 y 9,1 Mt en la siguiente. Al mismo tiempo, se espera que EE.UU. y Canadá reduzcan sus participaciones en el mercado pasando de 26,9 y 27,5 Mt en el ciclo 2020/21 a 23,8 Mt y 23 Mt en el 2021/22, respectivamente. Por otra parte – según los datos del USDA – Argentina igualaría su máximo desempeño exportador con 13,5 Mt, ya alcanzado en el ciclo comercial 2019/20.

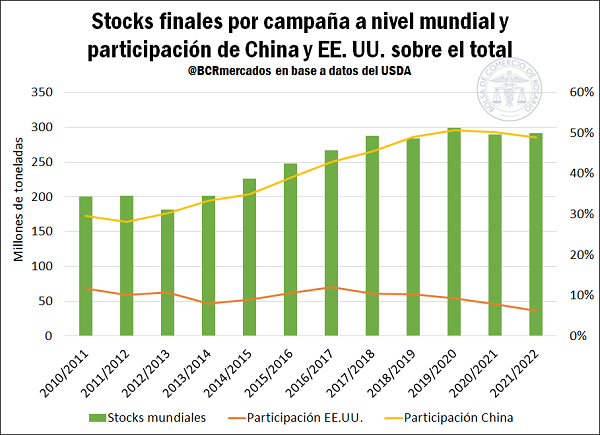

Por último, los inventarios con los que se proyecta que finalizará la campaña 2021/22 son de 291,7 Mt superando levemente los registros del año previo y cayendo muy por debajo de las 296,8 que se informaron en junio. Nuevamente, las severas condiciones climáticas de EE.UU. que impactaron sobre la producción de trigo de la nueva campaña recortan parte del abastecimiento que ya se encuentra ajustado actualmente. Las 18,1 Mt con las que se espera que el país norteamericano finalice el próximo ciclo son las menores desde la campaña 2013/14, cuando se registraron 16,1 Mt. Al mismo tiempo, dicho stock final se encuentra más de 10 Mt por debajo del promedio de las últimas 5 campañas.

Por último, en el caso de China también se espera una caída en sus inventarios del cereal, teniendo en consideración que es el país que posee las mayores existencias de trigo del mundo. En este sentido, se pasaría de 145,6 Mt a 142,6 Mt configurando por segundo año consecutivo una reducción de stocks luego del récord de 151,7 Mt alcanzado en la cosecha 2019/20.

Fuente: BCR

Deja un comentario

.png)