Con una oferta reducida, cae la comercialización de trigo 2022/23

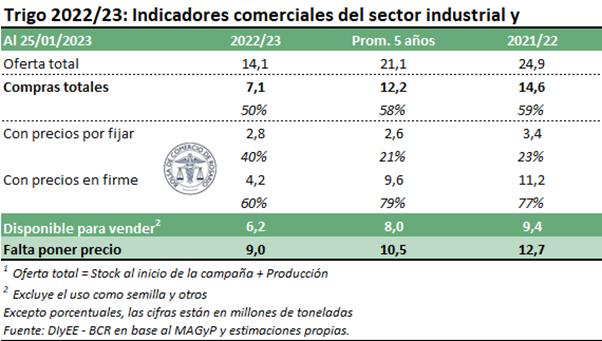

La evolución de la comercialización de trigo actual al 25/01 viene más retrasada respecto a lo sucedido en años anteriores, producto de la aguda sequía que diezmó la producción en la campaña en curso. En este escenario, la oferta total (producción más stocks iniciales) de la campaña en curso es 43% inferior a la del año anterior y 33% menor al promedio de los últimos 5 años.

Como consecuencia de lo anterior, se ajustan los volúmenes disponibles para ser comercializados: mientras que en el ciclo 2021/22 ya se habían comercializado 14,6 Mt al 25 de enero, y en años anteriores se promediaban compras totales por 12,2 Mt, en la presente campaña las compras totales del sector industrial y exportador informadas por la Secretaría de Agricultura y Ganadería de la Nación (SAGyP) ascienden a 7,1 Mt, representando el 50% de la oferta. Del total de compras, 4,27 Mt o el 60%, ya tiene precio en firme, en tanto que las 2,83 Mt restantes faltan por fijar precio. En el ciclo previo, la comercialización representaba el 59% de la oferta total a misma fecha, un 9% superior al ritmo actual.

Con una oferta estimada en 14,1 Mt para el ciclo en curso, si le restamos las compras totales realizadas por 7,1 Mt, y excluyendo el uso como semilla y otros usos, el trigo disponible para vender al 25/01 se estima en 6,2 Mt. A misma fecha del ciclo anterior, la disponibilidad del trigo ascendía a 9,4 Mt; y si comparamos con el promedio de los últimos cinco períodos, el guarismo era de 8 Mt. Esto representa un 35% menos de cereal disponible en la actual campaña, y un 23% menos que el promedio de los últimos cinco años.

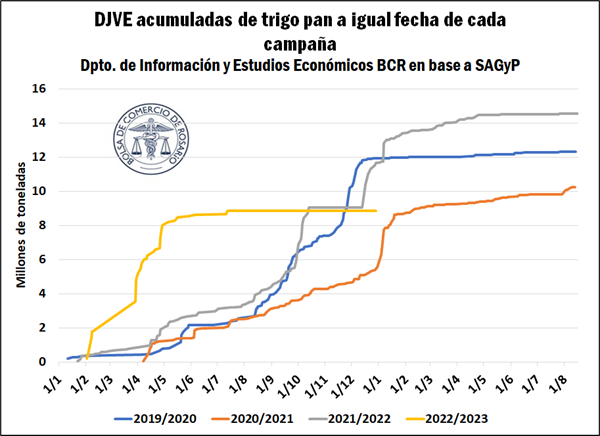

Por su parte, las Declaraciones Juradas de Ventas al Exterior (DJVE) al 25/01 ascienden a 8,86 Mt, cuando a misma fecha de la campaña previa estas totalizaban 14,55 Mt. Como muestra el siguiente gráfico, las ventas externas se mantienen ciertamente estancadas desde fines de junio de 2022. La consecuencia de esta curva aplanada puede encontrarse en el avance anticipado de la comercialización que se produjo a inicios del año anterior, que se correspondió con la fijación de un volumen de equilibrio establecido por ese entonces en 10 Mt.

De cualquier modo, la sequía irrumpió recortando al volumen susceptible de exportar en 2023, por lo que actualmente estimamos que las exportaciones de la campaña ascenderán a 5 millones de toneladas, en línea con la previsión de la Secretaría de Agricultura, mientras que el saldo restante podrá ser roleado para completarse con saldo de la futura producción 2023/24.

En el escenario planteado, los precios del trigo a nivel local tampoco han mostrado grandes cambios respecto a lo informado la semana anterior. En la plaza doméstica, esta semana las cotizaciones oscilaron entre los US$ 310/t y US$ 312/t según lo informado por la Cámara Arbitral de Cereales de Rosario, mientras que en la plaza norteamericana los futuros de mayor volumen operado de trigo en Chicago mostraron precios de entre US$ 276 /t y US$ 279/t en las posiciones más cercanas.

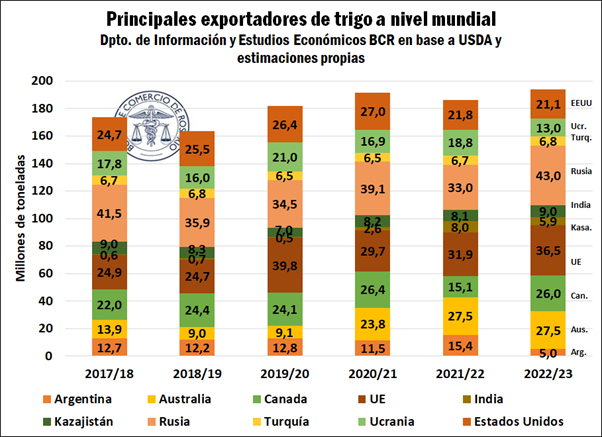

A nivel externo, el Departamento de Agricultura de los Estados Unidos (USDA) estimó para este ciclo 211 Mt de exportaciones de trigo en todo el mundo, un 4% superior a las 202 Mt alcanzadas en el ciclo previo. Este incremento se deriva de subas en la producción de varios de los principales países exportadores, mientras que otros jugadores clave no han mostrado la misma performance. El panorama comercial del trigo a nivel global en este ciclo está siendo signado por una reorganización al interior de la oferta y existen nuevos cambios en las participaciones de los principales exportadores.

Del lado negativo, se encuentra en primer lugar, Argentina, cuya producción esta campaña es un 50% menor a la anterior, por lo que el volumen de exportaciones, como expresáramos, lo estimamos en 5 Mt, un 67% menos que la campaña anterior. La segunda caída viene de la mano de Ucrania, que verá disminuidas sus ventas externas en un 31% (exportaría 13 Mt), respecto al ciclo 2021/22, por los ya comentados efectos del conflicto bélico y por las condiciones hostiles que este genera. India, a su vez, proyecta caer en un 26% las ventas externas respecto al ciclo previo, pasando de 8 Mt a 5,9 Mt.

Del lado positivo, Rusia encabeza el ranking como el mayor exportador de trigo anotando 43 Mt según el USDA, un 30% superior a la campaña previa y un récord histórico para este país. Le sigue la Unión Europea, cuyo volumen de ventas externas asciende a 36,5 Mt, representando una suba del 14% comparado con el período previo. Este nivel de ventas externas es sólo superado por la campaña 2019/20 (39,8 Mt).

Uno de los hitos comerciales más llamativos lo encontramos en Canadá, cuyo país anotó 33,8 Mt de producción esta campaña, sólo superada por el ciclo 2020/21, y proyecta despachar al exterior 26 Mt. Este valor es un 72% superior a las 15,1 Mt exportadas en el ciclo 2021/22.

Otro hito comercial del trigo para este ciclo viene de la mano de Australia, donde el USDA estima ventas externas del país en 26,5 Mt, mismo nivel que en el ciclo anterior, gracias a una cosecha récord que se estima en 37 Mt. En adición a esto, nuevos informes del organismo norteamericano publicados recientemente indican, de hecho, que el resultado australiano podría ser aún más optimista, y que logrará colocar en el mercado internacional 27 Mt durante esta campaña, 0,5 Mt más que la estimación anterior. Esto es debido a la mejora de las capacidades logísticas de granos en Australia Occidental, la fuerte demanda mundial de importación y el buen inicio de ventas externas del país en octubre y noviembre de 2022.

Por último, para Turquía y Kazajistán se proyectan exportaciones que también crecen en un 1,5% y 11,1%, respectivamente, comparado con el ciclo pasado.

Deja un comentario

.png)