Se confirma el récord de exportaciones de maíz en la campaña 2020/21

Según el último informe de la Dirección de Informaciones y Estudios Económicos En Argentina la producción de maíz ha mostrado notables avances en los últimos años. Para dar idea de la magnitud de ello cabe destacar que entre las campañas 2010/11 y la 2020/21 la producción más que se alcanza a duplicar. Asimismo, la mayor parte de este aumento se dio en la segunda mitad del decenio 2010, donde se pasó de 30,1 Mt en la campaña 2015/16 a un volumen equivalente a 51,5 Mt (+71%) para el ciclo 2018/19 habiendo transcurrido sólo dos campañas en el medio, según los datos de la Guía Estratégica para el Agro (GEA).

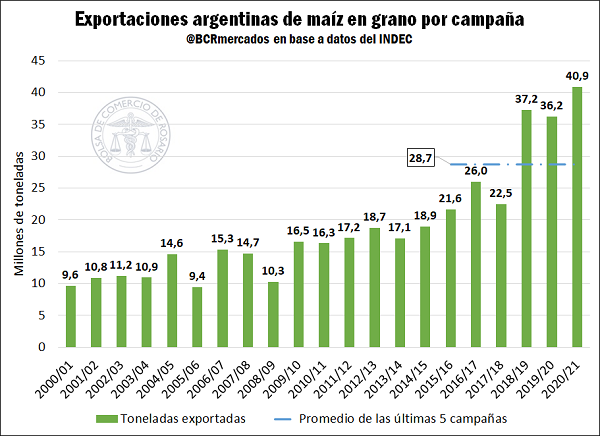

Este salto en la generación de granos amarillos habilitó mayores saldos de exportación puesto que el consumo interno, si bien creció, lo hizo en un menor tonelaje en términos absolutos. Por ello es por lo que se han obtenido resultados muy abultados en el balance exportador en las últimas campañas respecto a los volúmenes que se manejaban años atrás. Justamente, con la publicación de los datos correspondientes a febrero de 2022 por parte del Instituto Nacional de Estadística y Censos (INDEC), nuestro país alcanzó su máximo volumen de envíos al exterior con un total de 40,9 Mt en durante la campaña 2020/21. Este registro se ubica un 12,8% por encima de la campaña previa, al tiempo que supera el promedio de las últimas 5 campañas (28,7 Mt) en un 42,4%. En la misma línea, se debe destacar que el promedio de exportaciones entre los ciclos 2010/11 – 2014/15 era de 17,6 Mt, por lo cual, el incremento respecto a las toneladas enviadas al exterior es del 131,7%.

Por otra parte, para la campaña que acaba de comenzar se espera que el volumen movilizado por fuera de las fronteras de nuestro país sea menor al registro del ciclo 2020/21 como consecuencia de las disminuciones productivas que se registran actualmente, de hecho, según las estimaciones preliminares, se espera que se encuentren por debajo de los ciclos 2019/20 y 2018/19, por lo que sería la menor campaña exportadora en 3 años.

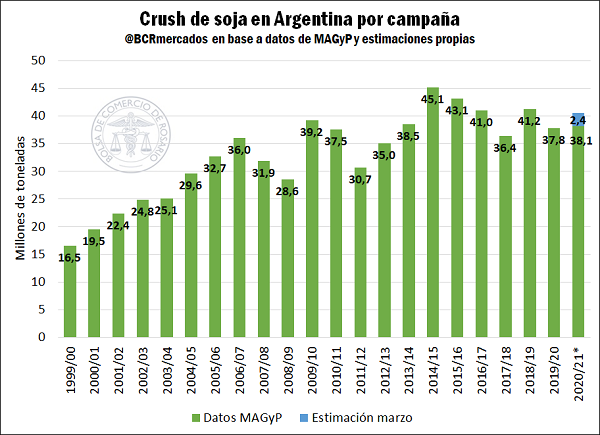

Respecto a la soja, la industria nacional de crush de la oleaginosa tuvo un buen comienzo de año donde se procesaron 5,16 Mt entre enero y febrero, configurando el cuarto mayor tonelaje para el primer bimestre del año. Además, con estos registros el tonelaje procesado en el ciclo 2020/21 (aun faltando un mes para el cierre del año comercial) ya supera a la campaña previa donde se molieron 37,8 Mt. No obstante, las estimaciones preliminares ubican al crush de esta campaña en 40,5 Mt, por lo que sería levemente inferior al registro del ciclo 2018/19, pero se encontraría un 1,5% por encima del promedio de las últimas 5 campañas comerciales. Esto se fundamenta en parte en un menor nivel de ingreso de soja de Paraguay, puesto que el país vecino se vio severamente afectado por la sequía. Como consecuencia de ello, la oleaginosa disponible para ser importada y procesada en Argentina en los primeros meses del año es considerablemente menor a los registros de años anteriores.

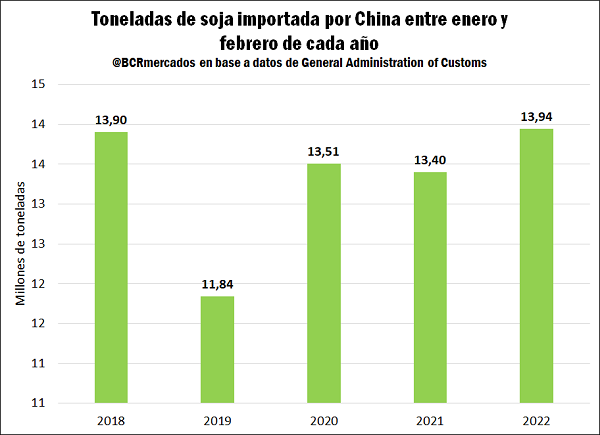

En el ámbito internacional de la oleaginosa, tenemos un comienzo de año con importaciones récord de China en los primeros dos meses del año. En este sentido, de acuerdo con los datos preliminares de General Administration of Customs (GACC), las importaciones del gigante asiático fueron de 13,94 Mt en los primeros dos meses del año, apenas por encima de las 13,9 Mt que había adquirido en el primer bimestre del 2018, mientras que amplia levemente el diferencial respecto al 2021 y el 2020 hasta las 540.000 toneladas aproximadamente.

El tonelaje que arribó al país de la Gran Muralla durante el 2022 (hasta febrero) se compuso en una mayor medida de exportaciones de soja brasileña, puesto que las 3,51 Mt superan en un 241% al 1,03 Mt que se importó en el primer bimestre del 2021. Al mismo tiempo, las exportaciones brasileñas a China entre enero y febrero fueron de 6,3 Mt, siendo el segundo mayor registro de exportaciones a dicho país, apenas por detrás de las 6,32 Mt del 2019. Como contracara de esto, tenemos que las exportaciones estadounidenses morigeraron su participación dentro de las compras chinas en los meses que se analizan. En este sentido, arribaron 10,04 Mt de soja a China en los primeros dos meses del año, siendo esto un 16% menor que las 11,9 Mt que se habían recibido en el 2021.

Respecto al maíz, el centro de atención está puesto en el conflicto bélico de la región del Mar Negro y la persistencia de este. En este contexto, las expectativas de los agentes en cuanto a la producción del cereal destacan cuantiosas disminuciones en el área que se destinará a su cultivo en la próxima campaña. Esto generó variaciones en las cotizaciones de los granos, mientras que también movilizó a la rama política europea, puesto que se ha afirmado que Estados miembros de la Unión Europea abogan por la flexibilización de normas y medidas fitosanitarias para poder importar cereales de países terceros. En este caso, se considera la posibilidad de que Argentina y Brasil provean al mercado de granos europeo de maíz.

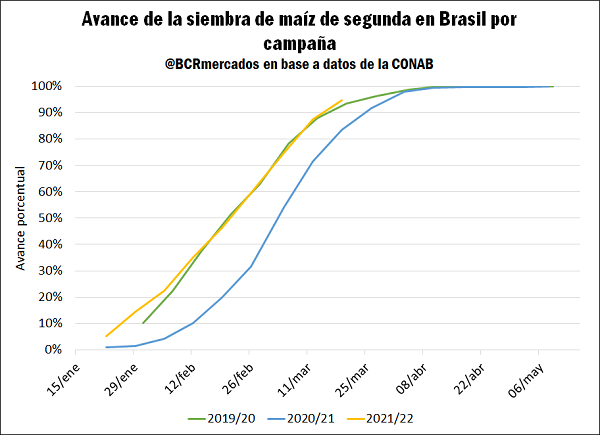

Brasil, que viene de una caída productiva en la campaña 2020/21, produciría cerca de 112 Mt en el ciclo 2021/22, suponiendo un incremento de 25 Mt entre cosechas (según datos de la Compañía Nacional de Abastecimiento, CONAB). De este tonelaje, se espera que 35 Mt se exporten, superando a las 20,9 Mt del año comercial anterior. En este sentido, la CONAB informó esta semana que la primera safra de maíz ya ha sido cosechada en un 41,6%, resultando en un avance en cerca de 1,9 M ha, mientras que se espera que se obtengan 24,3 Mt una vez finalizada la misma. El grueso de la producción de maíz en Brasil se obtiene del levantamiento de la segunda safra (a partir de junio), cuya siembra aún no ha finalizado, aunque su avance (94,7%) supera al registro del año pasado (87,4%) y las expectativas son positivas en cuanto a los resultados que se esperan para la cosecha.

El panorama de corto plazo se presenta como un cuello de botella donde los menores niveles de oferta de soja y maíz y la influencia de un conflicto bélico entre grandes participantes del comercio de granos hacen mella dentro de los mercados de commodities agrícolas.

Deja un comentario

.png)